每经编辑 赵云

上周A股市场先涨后跌,上证指数小幅回落0.2%。成交方面,上周日均成交额较前期有所减少,仅为8900亿元左右。北向资金连续三周净流出,上周净流出规模约91.6亿元。

来源:Wind

行业层面,上周煤炭、交通运输、石油石化等顺周期相关行业表现活跃;汽车受益于销量数据的改善也有不错表现;前期涨幅较大的,与人工智能相关的传媒、计算机等板块表现不佳。

7月重要会议即将召开,政策预期较强。上周经济形势专家座谈会提出要“及时出台、抓紧实施一批针对性、组合性、协同性强的政策措施”。

而6月消费、地产等数据表现持续疲软,官方PMI仍在荣枯线以下,政策层面仍有望继续发力。结合A股仍处于历史中低区域,后续行情或可偏积极看待。本周国家统计局将公布6月CPI、PPI数据。另外6月新增贷款、M2、社会融资总规模等数据也将公布,可以重点关注。

周五金融管理部门宣布,对蚂蚁集团及旗下机构处以罚款71.23亿元,要求蚂蚁集团关停违规开展的“相互宝”业务,并依法补偿消费者利益。此外,对腾讯集团旗下财付通及负责相关业务的高级管理人员合计处以罚款(含没收违法所得)近30亿元。

金融管理部门在新闻稿中表示,目前平台企业金融业务存在的大部分突出问题已完成整改,金融管理部门工作重点从推动平台企业金融业务的集中整改转入常态化监管。

今年1月监管层也曾经表态,14家平台企业金融业务专项整改已经基本完成,少数遗留问题也正在抓紧解决。后续将实行常态化监管,鼓励平台企业合规经营,在引领发展、创造就业、国际竞争中大显身手,促进互联网平台企业健康发展。往后看,对于港股科技股来说,政策表态逐步转向积极,反垄断等措施带来的估值压制或将减轻。

另外美联储加息也是影响港股走势的因素之一。6月“小非农”ADP报告超预期一倍多后,周五,美国劳工统计局公布数据显示,美国6月非农新增就业20.9万人,低于预期的22.5万人。

市场预期7月美联储加息25个基点的概率仍然较高,但9月继续加息25基点的概率小幅下降。美联储加息短期还有不确定性,对于市场会产生扰动,但下半年也逐步接近本轮加息终点,对于港股科技股的流动性会产生利好。

短期中美关系也有阶段性改善。近期美国财政部长耶伦访华,双方共同表达了中美经济利益紧密交融、互利共赢的意愿,并希望在多领域加强合作。这是1个月内第二位美国部长级官员访华,有助于改善市场的投资情绪。

港股的基本面来看,尽管短期国内经济复苏的形势仍有波动,但总体复苏的大方向是确定的,特别是降息等稳增长政策落地后,预计港股盈利会逐步向好,因此下半年可以关注港股科技ETF(513020)的投资机会。

来源:Wind

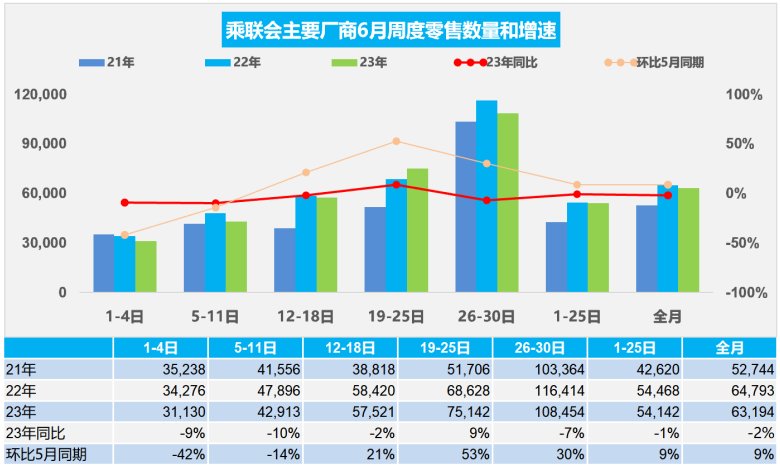

近期汽车行业景气持续修复。据乘联会初步统计,6月1日-30日国内乘用车零售销量、批发销量环比分别增长9%、11%;在去年6月高基数基础下,2023年6月国内乘用车批发销量预计仍将实现1.8%的同比增速,零售销量预计将微降2.5%,市场需求边际改善态势较为显著。

来源:乘联会

政策端,商务部办公厅发布了《关于组织开展汽车促消费活动的通知》,将统筹开展“百城联动”汽车节和“千县万镇”新能源汽车消费季活动。各地端午前后的汽车促消费的活动已经大面积开展,部分地区开展大量发消费券等辅助措施,进一步提振了汽车消费热情。

6月财政部等三部门联合发布《关于延续和优化新能源汽车车辆购置税减免政策的公告》,明确对购置日期在2024年1月1日至2025年12月31日期间的新能源汽车免征车辆购置税,利好新能源车销量的稳定增长。

受去年底燃油车购置税优惠、新能源车国补退出影响,汽车需求集中释放,2023年上半年销量有所透支,消费者持币观望情绪上升。随着鼓励汽车消费稳定经济的政策出台,以及汽车新能源化、智能化变革趋势的延续,汽车ETF(516110)、新能源车ETF(159806)等或有阶段性表现机会。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。